Suy thoái kinh tế lộ diện, nhưng cơ hội lật ngược tình thế vẫn còn

“Hạ cánh mềm” đi kèm rủi ro

Nhật Bản bất ngờ rơi vào suy thoái trong quý IV/2023 và để tuột mất vị trí nền kinh tế lớn thứ ba thế giới vào tay Đức. Điều này khiến thị trường đặt câu hỏi: khi nào Ngân hàng Trung ương Nhật Bản sẽ “quay xe”, tiến hành cải tổ chính sách tiền tệ “siêu nới lỏng” đã áp dụng cả thập kỷ.

Dữ liệu của Chính phủ Nhật Bản cho biết, GDP của nước này đã suy giảm 0,4% trong quý IV/2023 sau khi giảm 3,3% trong quý III. Kết quả này trái ngược hoàn toàn với dự báo của thị trường về mức tăng trưởng 1,4%. Con đường phục hồi kinh tế của Nhật Bản dường như không bằng phẳng, bởi theo cảnh báo của giới phân tích, nền kinh tế này có thể đối mặt một đợt suy thoái nữa trong quý I/2024.

“Nền kinh tế Nhật Bản tiếp tục thiếu động lực trong thời điểm hiện tại và không có động lực tăng trưởng chính”, Yoshiki Shinke, nhà kinh tế điều hành cấp cao tại Viện nghiên cứu Dai-ichi Life đánh giá. Nhà kinh tế này cho biết thêm: “Điều đặc biệt đáng chú ý là sự chậm chạp trong tiêu dùng và chi tiêu, vốn là trụ cột chính của nhu cầu trong nước”.

Thêm một thành viên khác của G7 - Vương quốc Anh - rơi vào suy thoái kinh tế. Dữ liệu chính thức cho thấy, GDP của Anh đã giảm 0,3% trong quý IV/2023, sau khi giảm 0,1% trong quý liền kề trước đó.

Thế giới sẽ chứng kiến những động thái ngược pha của các ngân hàng trung ương lớn.

Khu vực đồng tiền chung châu Âu (Eurozone) thoát suy thoái trong gang tấc khi sản lượng kinh tế của khu vực này đi ngang vào cuối năm 2023. Eurozone ghi nhận mức tăng trưởng bằng 0 trong quý IV/2023, sau khi giảm 0,1% trong quý III. Điều này có nghĩa là, suy thoái kỹ thuật (nền kinh tế suy giảm trong 2 quý liên tiếp) vừa được ngăn chặn.

Trên bình diện rộng hơn, tăng trưởng của thế giới vẫn duy trì tốt trong năm 2023, do việc bình thường hóa hoạt động tiêu dùng ở Trung Quốc và sự phục hồi tăng trưởng của Mỹ đã “cứu vãn” sự suy giảm sâu của kinh tế châu Âu, theo phân tích của tổ chức xếp hạng tín dụng toàn cầu Fitch Ratings.

Mây đen bắt đầu tách ra và nền kinh tế toàn cầu có những bước đi cuối cùng để thực hiện một cuộc “hạ cánh mềm”, với lạm phát giảm dần và tốc độ tăng trưởng được giữ vững.

Tuy nhiên, tốc độ tăng trưởng kinh tế thế giới năm 2024 được dự báo vẫn còn chậm và “hỗn loạn” có thể xuất hiện phía trước.

Theo dự báo của Quỹ Tiền tệ quốc tế (IMF), tăng trưởng toàn cầu sẽ ổn định ở mức 3,1% trong năm nay, tăng 0,2 điểm phần trăm so với dự báo trước đó, trước khi tăng lên 3,2% vào năm 2025. IMF cho rằng, tốc độ tăng trưởng sẽ chậm hơn ở Mỹ - nơi chính sách tiền tệ thắt chặt vẫn đang tác động đến nền kinh tế, và tại Trung Quốc - nơi tiêu dùng, đầu tư yếu hơn tiếp tục đè nặng lên hoạt động của nền kinh tế.

Tại Eurozone, hoạt động kinh tế được dự báo phục hồi nhẹ sau năm 2023 đầy thử thách, khi giá năng lượng cao và chính sách tiền tệ thắt chặt hạn chế nhu cầu. Các nền kinh tế khác tiếp tục cho thấy khả năng phục hồi cao, với tốc độ tăng trưởng đang tăng tốc như Brazil, Ấn Độ và các nền kinh tế lớn ở Đông Nam Á.

Ở kịch bản Mỹ không rơi vào suy thoái, Fitch Ratings điều chỉnh tăng dự báo tăng trưởng toàn cầu năm 2024 thêm 0,2 điểm phần trăm, khi tăng 0,9 điểm phần trăm dự báo tăng trưởng của Mỹ, lên 1,2%; đồng thời hạ 0,4 điểm phần trăm tăng trưởng của Eurozone, xuống còn 0,7%.

Trong khi đó, Trung Quốc được dự báo tăng trưởng chậm lại, ở mức 4,6% trong năm 2024. Mặc dù Bắc Kinh đã tăng cường hỗ trợ chính sách kể từ tháng 8/2023, nhưng đến nay, những chính sách hỗ trợ đó tạo ra rất ít lực hãm đối với sự suy giảm của doanh số bán nhà và lĩnh vực xây dựng.

|

“Nắn chỉnh” lãi suất là chưa đủ, cần giải pháp toàn diện hơn

Sau khi kinh tế Nhật Bản bất ngờ rơi vào suy thoái kỹ thuật, mới đây ông Hajime Takata, thành viên Hội đồng Quản trị Ngân hàng Trung ương Nhật Bản đề xuất, cơ quan này cần xem xét thực hiện động thái chính sách nhanh chóng và linh hoạt, bao gồm cả việc thoát ra hoặc chuyển hướng khỏi chính sách tiền tệ siêu nới lỏng hiện nay.

Theo ông Hajime Takata, các biện pháp cần được xem xét bao gồm việc từ bỏ kiểm soát đường cong lợi suất, thoát khỏi vùng lãi suất âm hiện nay và điều chỉnh cam kết đối với việc tiếp tục mở rộng cơ sở tiền tệ cho đến khi lạm phát ổn định vượt mức 2%.

Sau đề xuất của ông Takata, USD đã trượt giá 0,33% so với đồng yên Nhật Bản (JPY) và giao dịch ở mức 1 USD đổi 150,21 JPY, trong khi trái phiếu chính phủ kỳ hạn 10 năm tăng 1,5 điểm cơ bản, lên 0,710%, điều mà những người tham gia thị trường cho rằng, báo hiệu khả năng lớn là Ngân hàng Trung ương Nhật Bản sắp dỡ bỏ chính sách tiền tệ “siêu nới lỏng”.

Ngược chiều với Nhật Bản, giới giao dịch và nhà đầu tư đang kỳ vọng Mỹ sớm cắt giảm lãi suất sau khi nền kinh tế lớn nhất thế giới tăng trưởng 2,5% trong năm 2023.

Vài tuần trở lại đây, thị trường dự báo, Cục Dự trữ Liên bang Mỹ (Fed) sẽ tiến hành cắt giảm lãi suất trong cuộc họp chính sách vào ngày 19 - 20/3/2024. Tuy nhiên, khả năng đó bị lùi đến tháng 6 và thậm chí có thể sang tháng 7, sau khi một số quan chức Fed đánh tiếng rằng, cần có thêm thời gian để quan sát lạm phát, bởi Chỉ số Giá tiêu dùng (CPI) tháng 1/2024 đã tăng 0,3% so với tháng trước đó và tăng 3,1% so với cùng kỳ năm trước, cả 2 mức đều cao hơn dự báo.

Thế giới sẽ chứng kiến những động thái ngược pha của các ngân hàng trung ương lớn. Theo nhận định của IMF, thị trường có vẻ lạc quan quá mức về triển vọng cắt giảm lãi suất sớm. Những bất định phía trước vẫn còn và các ngân hàng trung ương sẽ phải đối diện với rủi ro 2 mặt.

Thứ nhất, họ phải tránh việc nới lỏng quá sớm sẽ làm mất đi nhiều lợi ích khó có được và dẫn đến lạm phát tăng trở lại. Tuy nhiên, dấu hiệu căng thẳng đang gia tăng ở các lĩnh vực nhạy cảm với lãi suất: lĩnh vực xây dựng, bất động sản và hoạt động cho vay đã giảm rõ rệt.

Thứ hai, điều quan trọng không kém, là phải kịp thời tiến tới bình thường hóa tiền tệ, vì một số thị trường mới nổi - nơi lạm phát đang có xu hướng giảm - đã bắt đầu thực hiện điều này. Nếu không làm như vậy, sẽ gây nguy hiểm cho tăng trưởng và có nguy cơ kéo lạm phát giảm xuống dưới mục tiêu.

Theo ông Pierre-Olivier Gourinchas, Giám đốc nghiên cứu tại IMF, Mỹ - nơi lạm phát có vẻ do nhu cầu chi phối nhiều hơn - cần tập trung vào loại rủi ro đầu tiên, đó là tránh nới lỏng chính sách tiền tệ quá sớm. Ngược lại, Eurozone, nơi giá năng lượng tăng vọt là tác nhân chính gây lạm phát, thì cần quản trị rủi ro thứ 2 nhiều hơn. Trong cả 2 trường hợp, việc duy trì lộ trình đưa nền kinh tế “hạ cánh mềm” có thể không hề dễ dàng.

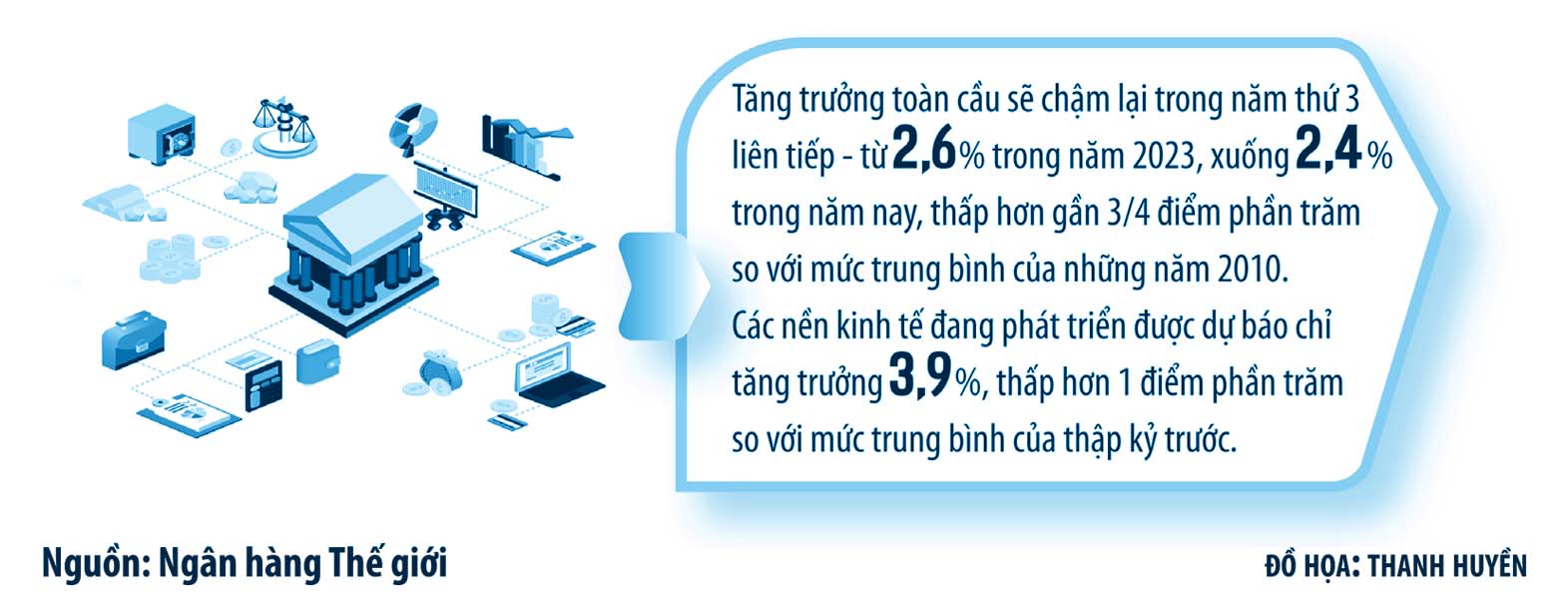

Ông Indermit Gill, chuyên gia Kinh tế trưởng, Phó chủ tịch cấp cao của Ngân hàng Thế giới cho rằng: “Tăng trưởng trong ngắn hạn sẽ vẫn yếu, khiến nhiều nước đang phát triển - đặc biệt là những nước nghèo nhất - mắc bẫy: với mức nợ ‘bất động’ và khả năng tiếp cận thực phẩm khó khăn đối với gần một phần ba dân số. Điều đó sẽ cản trở tiến trình thực hiện nhiều ưu tiên toàn cầu. Cơ hội lật ngược tình thế vẫn còn. Báo cáo này đưa ra một hướng đi rõ ràng: nó chỉ ra sự chuyển đổi có thể đạt được nếu các chính phủ hành động ngay bây giờ để đẩy nhanh đầu tư và củng cố các khuôn khổ chính sách tài khóa”.

Từ góc nhìn khác, ông Ayhan Kose, Phó kinh tế trưởng, Giám đốc khối triển vọng tại Ngân hàng Thế giới nhận định: “Sự bùng nổ đầu tư có khả năng chuyển đổi các nền kinh tế đang phát triển và giúp họ đẩy nhanh quá trình chuyển đổi năng lượng cũng như đạt được nhiều mục tiêu phát triển khác nhau”.

Chuyên gia này cho rằng, để khơi dậy sự bùng nổ như vậy, các nền kinh tế đang phát triển cần thực hiện các gói chính sách toàn diện để cải thiện khuôn khổ tài chính và tiền tệ, mở rộng thương mại và dòng tài chính xuyên biên giới, cải thiện môi trường đầu tư và tăng cường chất lượng thể chế.

“Đây là công việc khó khăn, nhưng nhiều nền kinh tế đang phát triển đã có thể làm được trước đây. Làm lại điều đó sẽ giúp giảm thiểu sức ì tăng trưởng trong thời gian còn lại của thập kỷ này”, ông Ayhan Kose khuyến nghị.

Nguồn: Báo Đầu tư